对于绝大多数刚接触保险的朋友来说,如何选择重疾险无疑是一件很头疼的事情。小编每天都要收到很多“重疾险怎么买”、“有没有好的重疾险推荐”等类似问题的咨询。所以,今天,小编就以全佑至珍旗舰版为例,给大家说说购买重疾险要注意什么,希望能给大家带来帮助。下面,请看详情。

全佑至珍旗舰版怎么样

一、重疾种类扩充至80种:重症种类由50种提高到80种。

二、轻症种类扩充至30种:轻症种类由16种提高到30种。

三、轻症赔付次数升级:轻症分四组,每组赔付保额20%,跨组可以享有最高3次赔付!累计最高赔付保额60%。

四、轻症赔付60%后,重疾额度不受影响。

五、轻症跨组赔付没有等待期,同一次事故或疾病可触发多次轻症赔偿。

六、现在成人也可以轻症豁免保费。首次发生任一轻症,即可豁免保单剩余保费。剩余保费由友邦公司为您全额承担。

七、全新利益,助您应对癌症多次发生。新发、复发or持续存在or转移间隔五年给付保障。

八、无论第一次是否癌症,癌症多次给付责任继续有效。

九、缴费期限多样化,选择年龄段广泛。投保年龄:18-55岁。10年交缓解年龄倒挂。

十、产品灵活满足不同家庭需求。附加全佑轻无忧、附加全佑爱无忧、附加全佑倍无忧C款、附加全佑至珍意外伤害,满足不同家庭多样的保障需求。

全佑至珍旗舰版对比平安福2018如何

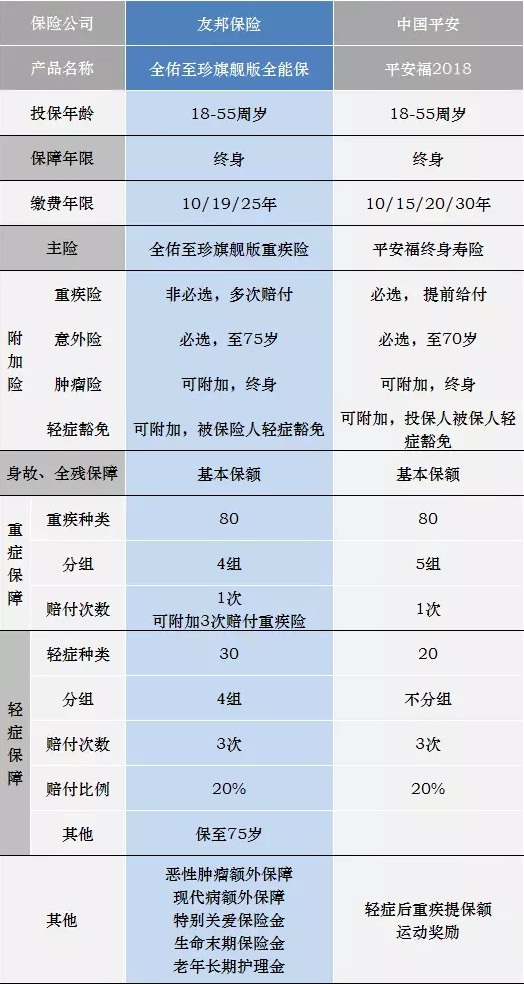

把友邦和中国平安的招牌产品——全佑至珍旗舰版全能保和平安福2018进行对比,便可知孰优孰劣:

全佑至珍旗舰版全能保(以下简称全佑至珍)是以重疾险为主险,捆绑意外险,附加投保人轻症豁免,可选附加恶性肿瘤个全佑倍无忧C款重疾险。

而平安福2018(以下简称平安福)是以终身寿险为主险,附加提前给付重疾险,可选附加肿瘤险、长期意外险、投保人被保人轻症豁免。

小编对比完全佑至珍和平安福,结论如下:如果注重全面保障,且对价格有一定要求,平安福2018更适合;如果不太在意保费,追求高档、完善的保障,全佑至珍也是不错的选择。但小编的选择,一直都是那些性价比极高的消费型保险。小编发现,同样是受9年义务教育,友邦保险重疾险这么“突出”,是因为有以下几个特点:

1、贵:这是国内少有敢比平安福贵的重疾险。小编一直强调,50w保额才能有效地转移风险,而30岁的男性,想要买全佑至珍旗舰版全能保的话,保至终身,一年需要交2万6千多的保费;这只是家庭支柱的保费,还要为家中其他人配置保险的话,按照保险费用占家庭收入的10%才不至于影响生活的话,这可不是我们一般工薪家庭可承担的。要知道,性价比高的产品,保费在1w以下,保障差别不大,价格却是友邦的三分之二而已。

2、全:友邦的保险就好像只卖套餐的麦当劳,不单卖。比如友邦保险中最基础的重疾险,全佑惠享,有重疾、轻症、全残、身故、老年护理保障,还要捆绑意外险,在消费者看来,眼花缭乱,感觉保障全面,很值。实际上,单单购买一个含重疾、轻症的重疾险,若不含身故责任,保费仅需7千多,比友邦便宜不少。看似不起眼的捆绑意外险的保费1到2千,对于2万的保费而言不算很多,但朋友们啊,要跳出友邦的圈子看看,比如50万保额的安意保综合意外险,一年的保费仅需198元。而且,主菜中的重疾、身故等其他保障,都是五选一的,并没有想象中的那么全面。

3、75岁:友邦保险有个过不去的梗,就是轻症只保障到75岁。要知道,年纪越大,患病几率越高,而其他公司产品大部分会与重疾统一保障期限

4、人性化条款:长期护理金、生命终末期保险金、特别关爱保险金是友邦保险的特色,究竟实不实用,还是要看每个人的实际自我需要。

全佑至珍旗舰版要注意什么

保险对于首次接触的朋友来说,的确有点复杂,但其实它的套路很简单。

轻症保障:衡量一款产品的轻症保障是否完善,不是看它有多少种轻症,而是要看有没有包含8大高发轻症。

重疾保障:保监会制定了25种重大疾病,要求所有重疾险都必须包含它们,并且疾病定义和理赔标准都必须一样,不准修改。而这25种重大疾病,已经占了所有重疾理赔的95%以上。

如果遇到多次赔付的重疾险,你必须重点关注这几点:

轻症保障:轻症数量、定义、赔付方式。

重疾保障:首发疾病要求、重疾分组、赔付间隔时间等。

豁免条款:不用小编多说,这个一定要注意。

杆杠率:也就是性价比。

总结:不论是购买全佑至珍旗舰版,还是其他同类型的重疾险,上文提到的内容一定要注意,这样才能选出自己心仪的重疾险。(来源:保险海整理)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj温馨提示:文章内容系作者个人观点,不代表贝它财经对观点赞同或支持。

版权声明:本文为转载文章,来源于 保险海整理 ,版权归原作者所有,欢迎分享本文,转载请保留出处!