大连港股份有限公司拟以发行 A 股方式换股吸收合并营口港,即大连港向营口港的所有换股股东发行 A 股股票,交换该等股东所持有的营口港股票;同时,大连港拟采用询价方式向不超过 35 名特定投资者非公开发行 A 股股份募集配套资金不超过 21 亿元。

本次换股吸收合并完成后,营口港将终止上市并注销法人资格,大连港或其全资子公司将承继及承接营口港的全部资产、负债、业务、人员、合同及其他一切权利与义务。大连港因本次换股吸收合并所发行的 A 股股票将申请在上交所主板上市流通。

本次交易方案中,本次换股吸收合并不以募集配套资金的成功实施为前提,最终募集配套资金成功与否不影响本次换股吸收合并的实施。

换股吸收合并

1、换股吸收合并双方:本次换股吸收合并的合并方为大连港,被合并方为营口港。

2、换股发行股份的种类及面值:大连港本次换股吸收合并发行的股份种类为境内上市人民币普通股(A 股),每股面值为 1.00 元。

3、换股对象及合并实施股权登记日:本次换股吸收合并的发行对象为合并实施股权登记日收市后登记在册的营口港全体股东,即于合并实施股权登记日,未申报、部分申报、无权申报或无效申报行使现金选择权的营口港股东持有的营口港股票,以及现金选择权提供方因提供现金选择权而持有的营口港股票,将全部按照换股比例转换为大连港因本次换股吸收合并发行的 A 股股票。

合并双方董事会将在本次交易获得中国证监会核准后,另行公告合并实施股权登记日。

本次换股吸收合并的合并方系大连港,被合并方系营口港。大连港和营口港的实际控制人均为招商局集团。根据《重组管理办法》《上市规则》《香港联合交易所有限公司证券上市规则》等相关法律法规的规定,本次交易构成大连港及营口港的关联交易。

(一)本次交易构成大连港重大资产重组

本次换股吸收合并中,大连港拟购买资产的交易价格为换股吸收合并营口港的成交金额(交易价格=营口港换股价格×营口港总股本),为 164.41 亿元。营口港 2019 年末经审计的合并财务会计报告归属于母公司股东的资产净额与成交金额的孰高者占大连港的同期经审计的合并财务会计报告归属于母公司股东的资产净额的比例达到 50%以上且超过 5,000 万元,营口港 2019 年度经审计的营业收入占大连港同期经审计的营业收入的比例达到 50%以上,根据《重组管理办法》的规定,本次换股吸收合并构成大连港重大资产重组。

(二)本次交易构成营口港重大资产重组

本次换股吸收合并中,大连港 2019 年末经审计的合并财务会计报告资产总额占营口港的同期经审计的合并财务会计报告资产总额的比例达到 50%以上,大连港 2019 年度经审计的营业收入占营口港同期经审计的营业收入的比例达到50%以上,大连港2019年年末经审计的合并财务会计报告归属于母公司股东的资产净额占营口港同期经审计的归属于母公司股东的资产净额的比例达到 50%以上且超过 5,000 万元,根据《重组管理办法》的规定,本次交易构成营口港重大资产重组。

本次换股吸收合并完成后,营口港作为被合并方,将退市并注销。2017 年 12 月 20 日,大连市国资委与港航发展签署了《大连港集团有限公司股权无偿划转协议》,大连市国资委将其持有的大连港集团 100%股权无偿划转至港航发展,上述无偿划转的股权于 2018 年 2 月 9 日完成工商变更登记。上述无偿划转完成后,港航发展成为大连港的间接控股股东,大连港的实际控制人由大连市国资委变更为辽宁省国资委。

2018 年 11 月 3 日,辽宁省国资委、大连市国资委、营口市国资委、港航发展和招商局辽宁签署《关于辽宁东北亚港航发展有限公司之增资协议》,招商局辽宁以现金认购港航发展新增注册资本人民币 99,600,798.40 元。上述增资于 2018 年 11 月 29 日完成工商变更登记,港航发展的注册资本增至人民币 199,600,798.40 元,辽宁省国资委持有港航发展 50.10%股权,招商局辽宁持有港航发展 49.90%股权。同日,港航发展完成更名为辽港集团的工商变更登记。

2019 年 5 月 31 日,辽宁省国资委与招商局辽宁签署《关于辽宁港口集团有限公司之股权无偿划转协议》,辽宁省国资委将其持有的辽港集团 1.10%的股权无偿划转给招商局辽宁,上述无偿划转的股权于 2019 年 9 月 30 日完成工商变更登记,上述无偿划转完成后,招商局辽宁持有辽港集团 51%股权,大连港的实际控制人由辽宁省国资委变更为招商局集团。

大连港的实际控制人于 2019 年 9 月 30 日变更为招商局集团,本次换股吸收合并的被吸并方营口港为招商局集团控制的上市公司,因此根据《重组管理办法》第十三条的规定,本次交易构成大连港自控制权发生变更之日起 36 个月内向收购人及其关联人购买资产。

营口港 2019 年末经审计的合并财务会计报告资产总额为 1,522,031.71 万元、归属于母公司股东的资产净额为 1,234,526.91 万元,2019 年度实现的经审计的营业收入为476,832.70 万元,均未超过大连港实际控制人变更为招商局集团之前一个会计年度(2018 年度)经审计的合并财务会计报告对应财务指标的 100%。本次换股吸收合并的交易价格为 164.41 亿元,未超过大连港实际控制人变更为招商局集团之前一个会计年度(2018 年度)经审计的合并财务会计报告期末资产总额及归属于母公司股东的资产净额的 100%,且大连港为本次换股吸收合并向换股股东所发行的 A 股股票不超过大连港本次交易首次董事会决议公告日前一个交易日大连港总股本的 100%。此外,本次换股吸收合并亦不会导致大连港的主营业务发生根本变化。因此,本次交易不构成重组上市。

本次换股吸收合并完成后,大连港和营口港将实现港口资源全面整合,业务协同效应将得到充分释放。合并后的存续公司的综合港口服务能力将进一步提升,大连港、营口港将通过资产、人员、品牌、管理等各个要素的深度整合,进一步增强核心竞争力、行业影响力及风险抵御能力,有利于有效保护中小股东的利益。

本次合并前,大连港以及营口港均是环渤海区域内领先的港口运营商。大连港是我国东北地区最大的集装箱枢纽港和油品和液体化工品储运分拨基地之一、重要的矿石分拨中心、散杂货转运中心以及最具竞争力的粮食转运中心。营口港是我国东北地区最大的内贸集装箱枢纽港、“一带一路”中欧物流海铁联运重要的中转港,也是沈阳经济区、环渤海经济区的重要枢纽港。

本次合并后,存续公司将成为东北地区最核心的出海口。营口港的低陆路运输成本优势、集疏运条件优势将进一步提升存续公司的经营效益,并且其下属的集装箱、汽车、煤炭、散粮、矿石、成品油及液体化工品等专业性码头将纳入存续公司的统一战略规划和资产体系,充分发挥协同作用,进一步提高整体港口资产及业务的盈利能力和发展空间。通过货源、航线以及客户群体的整合,存续公司将进一步降低运营成本,提升揽货能力,进一步提高业务增长质量,在巩固国内市场地位的同时进一步加强国际竞争力。

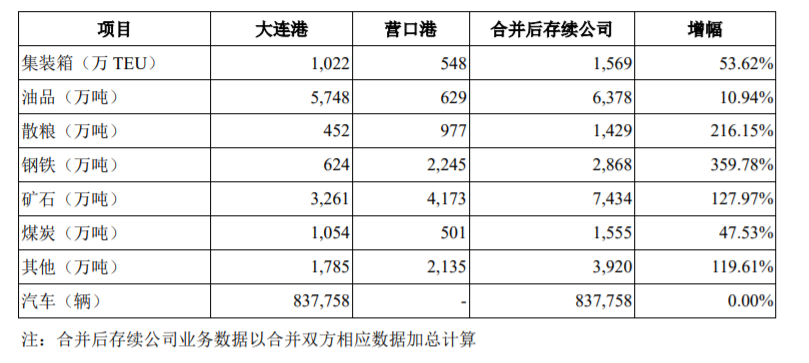

大连港及营口港均为辽宁省港口企业,本次换股吸收合并前后存续公司的主营业务不会发生变化。根据大连港及营口港 2019 年度经营情况,交易前后各项业务吞吐量的对比如下:

大连港和营口港系辽宁地区最重要两个港口,合并后,存续公司将囊括原大连港和营口港的货源,多项业务的吞吐量指标均有显著提升。以合并双方各项业务指标数据加总计算,合并后存续公司的钢铁、散粮、矿石等货种吞吐量分别较合并前大连港的增幅达到 359.78%、216.15%和 127.97%,集装箱、煤炭等也有较大增幅,本次交易将大幅提升存续公司的业务规模,同时依靠合并后进一步协同效应、优化业务结构,可提高存续公司的抗风险能力和持续经营能力。

查看PDF:

1.大连港股份有限公司换股吸收合并营口港务股份有限公司并募集配套资金暨关联交易报告书(草案)(修订稿)

2.大连港股份有限公司换股吸收合并营口港务股份有限公司并募集配套资金暨关联交易报告书(草案)摘要(修订稿)

3.大连港股份有限公司换股吸收合并营口港务股份有限公司并募集配套资金暨关联交易报告书(草案)(修订稿)

4.大连港股份有限公司换股吸收合并营口港务股份有限公司并募集配套资金暨关联交易报告书(草案)摘要(修订稿)

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!