盘点2021年3月24日公布上市公司关联交易详情:

【安徽建工2021年度为部分控股子公司提供担保额度的关联交易】

安徽建工集团股份有限公司根据生产经营的需要,2021年度本公司拟为相关所属控股子公司提供担保或其他增信措施,其中本公司拟为七家控股子公司提供担保额度不超过192.50亿元,担保期限为自债务履行期限届满之日起2年;拟为子公司其他新设控股项目公司融资提供增信措施额度不超过40亿元,期限与项目融资期限一致。

由于中安资产、建信投资、工银投资根据相关股东协议约定,将不提供相应比例的担保。根据《上海证券交易所上市公司关联交易实施指引》的相关规定,本次担保构成关联交易。

【诚意药业转让温州市洞头区诚意小额贷款股份有限公司股权暨关联交易】

浙江诚意药业股份有限公司于 2021 年 3 月 23 日召开第三届董事会第十一次会议及第三届监事会第八次会议,审议通过了《关于转让温州市洞头区诚意小额贷款股份有限公司股权暨关联交易的议案》。公司拟将持有的诚意小贷 27.5%股权转让给冠辉公司,转让价格 2439.54 万元人民币。

诚意小贷从未纳入公司合并报表范围,本次股权转让完成后,公司不再持有诚意小贷股权。

根据《上海证券交易所股票上市规则》和《上海证券交易所上市公司关联交易实施指引》的相关规定,冠辉公司系由公司实际控制人颜贻意先生 100%直接持股的主体,故本次股权转让构成关联交易。

【昂立教育向英国ASTRUM EDUCATION LIMITED公司提供借款暨关联交易】

为保障上海新南洋昂立教育科技股份有限公司(以下简称“公司”)参与投资的英国 ASTRUM EDUCATION GROUP LIMITED 及其下属公司和学校(以下简称“Astrum 集团”或“英国项目”)的正常运营,帮助顺利渡过新冠肺炎疫情难关,避免之前公司向上海赛领旗育企业管理咨询中心(有限合伙)(以下简称“赛领旗育”)提供 1.13 亿元借款的质押标的价值贬损和灭失,公司拟对英国 ASTRUM EDUCATION LIMITED(以下简称“AEL 公司”)提供 250 万元英镑(参考中国银行 2021 年 3 月 16 日外汇牌价,折合约 2,259万人民币,下同)的有息借款,补充其经营所需的流动资金。

鉴于 AEL 公司为赛领旗育的全资下属公司,赛领旗育的有限合伙人教育基金的有限合伙人之一上海交大产业投资管理(集团)有限公司(以下简称“交大产业集团”)是公司持股 5%以上股东,且公司董事刘玉文、公司高管吴竹平在赛领旗育投资决策委员会中担任委员,根据《上海证券交易所股票上市规则》等相关规定,AEL 公司为公司关联法人,本次交易构成关联交易。

因宋都基业投资股份有限公司控股股东宋都控股融资需要,近日宋都控股与上海银行股份有限公司杭州分行(以下简称“债权人”或“上海银行”)签订了两笔融资配套协议,融资金额分别为9,500万元和9,400万元,共计18,900万元。公司全资子公司杭州宋都房地产集团有限公司(以下简称“宋都集团”或“出质人”)与债权人分别签订了《质押合同》,以定期存单质押形式为前述主债权项下提供质押担保,担保的主债权本金金额总计为18,900万元。

(一)发行股份购买资产

上市公司拟向万里锦程、刘达、金泰富、杭州明颉、精确智芯、格力创投、赵国、张林林、珠海众泓、国丰鼎嘉、珠海众泰、大横琴创新、王秀贞、刘顶全、张小亮、孙文兵、泰和成长、余良兵、西藏腾云、珠海众诚 20 名交易对方以发行股份的方式,购买其持有万里红 78.33%股权。本次交易完成后,上市公司将持有万里红 78.33%股权。

(二)募集配套资金

上市公司拟向控股股东东方科仪控股非公开发行普通股募集配套资金,募集资金总额不超过 60,000 万元,且不超过本次发行股份购买资产交易价格的 100%;募集配套资金发行的普通股不超过本次重组前上市公司总股本的 30%。募集资金扣除相关中介费用及相关税费后拟用于补充上市公司流动资金。本次募集配套资金中向控股股东东方科仪控股非公开发行普通股的价格不低于定价基准日前 20 个交易日上市公司股票交易均价的 80%。定价基准日为审议本次重组事项的上市公司第四届董事会第二十五次会议决议公告之日。

本次交易交易对方万里锦程及刘达、张林林夫妇在本次交易后预计将持有上市公司 5%以上股份;本次募集配套资金的发行对象为公司控股股东东方科仪控股,根据《上市规则》,本次重组构成关联交易。关联董事在审议本次交易的董事会会议上回避表决,关联股东将在股东大会上回避表决。

跨境通宝电子商务股份有限公司拟将其持有的全资子公司深圳前海帕拓逊网络技术有限公司100%股权以 20.20 亿元转让至下述受让方:深圳帕拓品牌投资合伙企业(有限合伙)、深圳永帕投资合伙企业(有限合伙)、深圳永逊投资合伙企业(有限合伙)、深圳帕奇合伙企业(有限合伙)、深圳帕众投资合伙企业(有限合伙)、小米科技有限责任公司、ACHIEVERVENTURES III (HONG KONG) LIMITED、厦门一苇以航投资合伙企业(有限合伙)、平潭麦步投资有限责任公司、周敏、宁波梅山保税港区鼎晖孚韬股权投资合伙企业(有限合伙)、杭州鼎晖永孚股权投资合伙企业(有限合伙)、宁波嘉隽诺融股权投资合伙企业(有限合伙)、厦门少年智管理咨询合伙企业(有限合伙)、北京量关于出售下属子公司 100%股权暨关联交易的公告子跃动科技有限公司、广州希音国际进出口有限公司、广州黄埔创融股权投资合伙企业(有限合伙)、扬州蓝易臻逊股权投资合伙企业(有限合伙)、宁波梅山保税港区渊合投资管理合伙企业(有限合伙)、深圳帕友投资合伙企业(有限合伙),并拟签署《深圳前海帕拓逊网络技术有限公司之股权转让及增资协议》。本次交易完成后,公司将不再持有目标公司的股权。

受让方之一黄埔创融与公司控股股东广州开发区新兴产业投资基金管理有限公司均为广州开发区产业基金投资集团有限公司控制的企业,根据《深圳证券交易所股票上市规则》10.1.3 条,属于公司关联法人,本次交易构成关联交易。

益海嘉里金龙鱼粮油食品股份有限公司拟为益海嘉里家乐氏食品(上海)有限公司与美国银行有限公司上海分行(以下简称“美国银行”)授信业务提供担保,担保额度不超过叁仟伍佰万人民币,担保方式为连带责任担保,担保期限为主合同债务履行期届满之日起15个月,具体以实际签署的相关合同为准。

益海嘉里家乐氏食品(上海)有限公司是公司持股比例50%的参股公司,公司董事Kuok KhoonHong(郭孔丰)担任益海嘉里家乐氏食品(上海)有限公司董事,符合《上市规则》7.2.3条第(三)项规定的情形,构成本公司关联方。公司本次为家乐氏上海提供担保事项构成关联交易。

【凯伦股份实际控制人为公司非公开发行创新创业公司债券提供担保暨关联交易】

江苏凯伦建材股份有限公司拟与公司实际控制人钱林弟先生签订《担保合同》,钱林弟先生拟为公司本次发行公司债券提供全额无条件不可撤销的连带责任保证担保。担保的债权为公司本次非公开发行的总额不超过人民币5,000万元(含5,000万元)的创新创业公司债券,担保的范围为公司本次债券本金及利息、违约金、损害赔偿金、实现债权的费用和其他应支付的费用。

钱林弟,为公司实际控制人并担任公司董事长,构成关联交易。

立讯精密工业股份有限公司(以下简称“立讯精密”或“公司”)第四届董事会第二十五次会议审议通过了《关于对外投资暨关联交易的议案》:公司及全资子公司常熟立讯实业投资管理有限公司与关联法人常熟立讯企业管理服务合伙企业(有限合伙)共同签署了《常熟立臻智造科技合伙企业(有限合伙)有限合伙协议》,合伙各方同意共同出资设立常熟立臻智造科技合伙企业(有限合伙)(以下简称“常熟立臻”)。常熟立臻经设立完成后,与公司控股股东立讯有限公司合资设立了立臻精密科技(江苏)有限公司(以下简称“江苏立臻”)。

江苏立臻拟以人民币 33 亿元自有资金收购纬创投资(江苏)有限公司(以下简称“江苏纬创”)及纬新资通(昆山)有限公司(以下简称“昆山纬新”,与“江苏纬创”合称“目标公司”)的全部股权。收购完成后,江苏立臻将通过直接及间接方式持有江苏纬创和昆山纬新的 100%股权。针对目标公司的股权收购,立讯有限公司及本公司已于 2020 年 11 月 12 日与纬创资通股份有限公司、WIN SMART CO.,LTD.及目标公司签署了《收购协议》。

【广百股份发行股份及支付现金购买资产并募集配套资金暨关联交易】

(一)发行股份及支付现金购买资产

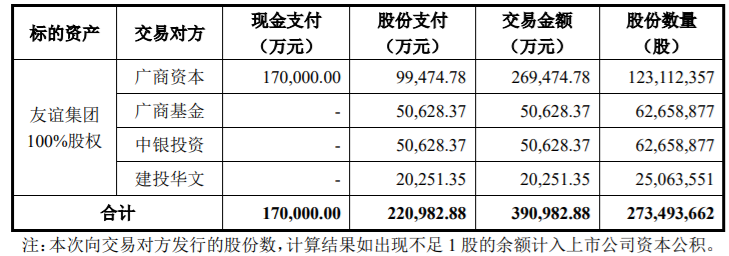

本次交易价格参照评估机构出具的评估报告所列载标的资产于评估基准日的评估价值并经各方协商后确定。以 2020 年 3 月 31 日为评估基准日,友谊集团100%股权的评估值为390,982.88万元,经交易各方友好协商,确定友谊集团100%股权交易对价为 390,982.88 万元。

本次交易对价以发行股份及支付现金相结合的方式支付,股份发行价格为8.08 元/股。本次交易中,公司拟以发行股份的方式支付 220,982.88 万元,以现金方式支付 170,000.00 万元。公司向友谊集团股东支付的股份数量及现金数额如下表所示:

(二)募集配套资金

上市公司拟向不超过 35 名符合条件的特定投资者非公开发行股票募集配套资金,募集资金总额不超过 7 亿元。本次募集配套资金所涉及的非公开发行股票数量不超过本次重组前公司总股本的 30%,且募集配套资金总额不超过本次交易中以发行股份方式购买资产对应的交易价格的 100%。本次募集配套资金在扣除发行费用后,将用于支付本次交易现金对价,配套资金不足的部分将以自有资金或自筹资金进行支付。若本次重组配套资金未成功募集,本次交易的现金对价将通过自有资金或自筹资金进行支付。

本次交易对方中,广商资本与广商基金为上市公司控股股东广州商控所控制的主体;本次交易完成后,中银投资将成为上市公司持股 5%以上股东。根据《上市规则》,本次交易构成关联交易。

北京东方中科集成科技股份有限公司(以下简称“公司”或“东方中科”)于 2021 年 3 月 23 日召开第四届董事会第三十次会议,审议通过了《关于公司控股子公司东科保理接受财务资助暨关联交易的议案》,2021 年公司控股股东东方科仪控股集团有限公司(以下简称“控股股东”或“东方科仪控股”)及其控股子公司,拟向公司控股子公司东科(上海)商业保理有限公司(以下简称“东科保理”)提供借款,预计借款金额不超过人民币 4 亿元,年利率不超过 6%,期限不超过 12 个月。

东方科仪控股为公司控股股东,持有公司 30.38%股份。东方科仪控股控股子公司也均为公司关联方。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 zhangp 所有,欢迎分享本文,转载请保留出处!