2020 年以来由于疫情影响整体供应链效率不如 2019 年以前,特别是 2022 年以来 PPI

同比和出口价格指数同比的时滞明显延长,这可能与出厂到出关之间的时间长短有关、2023 年 3

月以来全球供应链效率回升,3-6 月 PPI 同比和出口价格指数走势时滞确实快速缩小,同比读数

差距迅速收敛,然而 6 月过后走势却出现背离,具体表现为 6-11 月 PPI 当月同比读数回升了 2.4

个百分点(6-12 月回升 2.7 个百分点),而出口价格总指数却进一步回落了 2.5 个百分点(6-12

月收窄至 1.7 个百分点)。

根据 2020 年非竞争型投入产出表,将我国产品出口占总产出比例大于 7%的划分为出口型行业

(交运设备制造业为 6.96%,拉动主要源于船舶和汽车,考虑到 2023 年中国车、船出口表现亮

眼也纳入出口型行业;需注意总产出有部分源于进口),其中纺织品、金属制品、电气设备、电

子设备等部分行业国产品最终用于出口的部分甚至大于国内最终使用。

从 PPI 本身来看,回升动力主要源于上游原材料行业,对中下游的传导本身就较为有限。

2023 年 6-12 月采掘业、原材料行业和加工业(均对应生产资料)PPI 同比降幅分别收窄 9.2、

6.7、1.5 个百分点,而衣着、一般日用品和耐用消费品增速则分别下降 0.9、0.4 和 0.7 个百

分点。具体看各出口型行业也有类似的现象:(1)消费品制造业中,6-12 月纺织业、纺织

服装、家具、汽车制造业 PPI 同比增速分别变化 2.5、-0.8、-0.1 和 0.3 个百分点;中游装备

制造业中,通用设备、专用设备、交运设备(汽车外)、电气设备和电子设备、仪器仪表制

造业分别变化-0.3、-0.1、-0.5、-2.4、-2.2、-0.8 个百分点;相较之下,同期作为原材料行

业之一的化工行业(同时也是出口型行业)PPI 当月同比降幅大幅收窄了 7.9 个百分点。

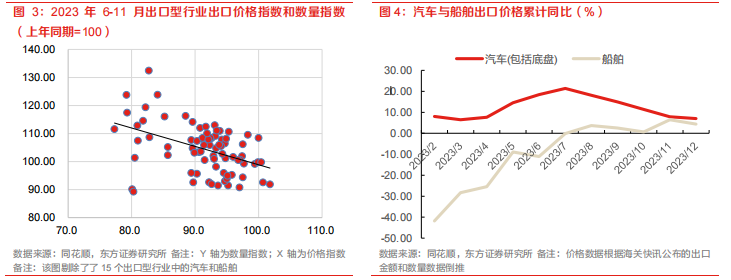

2023 年 6-11 月出口数量和价格指数确实有一定负相

关性。15 个出口型行业样本 6-11 月的数量和价格指数(暂时剔除汽车和船舶,2023 年少数维持

正增的产品)整体上呈现出“出口量越大,价越低”的情况。船舶和汽车作为2023年较为宝贵的

出口亮点,量价走势都明显要强于其他商品,据海关统计快讯,2023 年 1-12 月汽车(含底盘)

出口数量和价格(根据金额和数量倒推)累计同比为 57.9%、7%;船舶为 23.2%、4.4%,价格

上均明显强于 2023 年 11 月出口价格总指数(上年同期=100)90.8。不过需要注意的是,汽车价

格增长主要源于 2023 上半年,下半年同比读数同样走弱,甚至转负。

在需求增幅相对稳定甚至走弱的情况下,降价冲量现象会更明显,其他出口国家亦然。以韩国

(国际贸易金丝雀,同时也是工业制成品出口国)的量价和出口情况为例(WTO 口径下),

2005-2008、2012-2014 年间全球出口增幅都较为稳定,期间韩国出口价格和数量指数的确呈现

出负相关,2016 年以来全球需求增幅出现明显波动时则一般呈现正相关;中国 2003-2008、

2012-2014 年间也都呈现负相关,这些时期全球贸易增幅都相对稳定,其余时间则大多量价同涨

同跌;日本 2005-2008 年量价为负相关,2000-2004,2016-2022 年多数时候都为正相关(2012-

2014 年间正相关,但价格涨跌幅度均显著大于数量)。

此外,国内企业十分“内卷”,如近年来风光储等新出口动能随着供应链不断改进,价格显著下

降;出海方面,2023 年截至 11 月中国非金融类对外直接投资累计同比增速为 12.7%(12 月为

11.4%),其中对一带一路共建国家增速甚至高达 49.1%(从越南角度看,2023 年 FDI 同比正增

主要依靠中国全年高达 161.3%的累计同比增速,且两年复合增速也高达 45.9%,相较之下美日

等发达国家投资负增明显)。

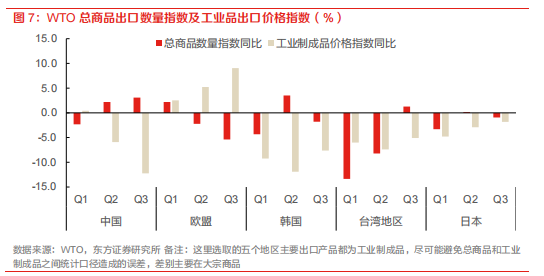

2023 年不算外贸需求增长“平稳”的一年,WTO 月频口径下截至 10 月全球主要经济体合计出口

同比增速仅-4.5%,与 2022 年 9.6%相比有明显降幅,根据前述规律,需求波动主导下量价(本

文以 WTO 季价格指数当月同比均值作为估计;季出口数量指数为原始数据)都会有较大压力

(如中国 2015 年),实际也确实如此,2023 年中国、台湾地区、日本、韩国价格(除欧盟)出

口价格同比读数均为负,或说明能源大宗价格回落以及全球需求变化对全球出口价格的系统性影

响十分显著。

海外发达国家或多或少存在消费降级的情况,同样会系统性影响全球制成品出口国价格。麦肯锡

报告显示,美国在 4 月消费者信心指数偏低时曾出现“消费降级”(原文为“trade down”)的

现象,其中 18-25 岁的新生代和 26-41 岁的高收入人群(年收入大于 10 万美元)消费意愿仍较

强;42 岁及以上的中老年人“消费降级”与消费意愿同时下降。欧洲方面相关现象或比美国更加

显著,其中旅行、外出餐饮、酒、家具、家电等非必要消费“降级”现象更明显。举例来说,虽

然无法直接证明是供给端价格内卷还是需求端“消费降级”所致,2023 年出口增量最为亮眼的电

车对欧盟出口的累计均价也确实逐渐下降,但与之形成对比的是,对同样是中国电车重要出口目

的地之一的东盟出口均价不是一路回落。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:betacj

,公众号:betacj版权声明:本文为原创文章,版权归 老杨 所有,欢迎分享本文,转载请保留出处!